Thesaurierung verstehen und einsetzen

Thesaurierung ist ein zentraler Schlüssel für deinen Vermögensaufbau. Das gilt nicht nur für dein Depot, in dem du Gewinne aus Wertpapieren bestenfalls direkt wieder investierst. Auch für dein Unternehmen schaffst du eine solide Grundlage für nachhaltiges Wachstum, indem du Gewinne reinvestierst, statt sie an die Gesellschafter:innen auszuschütten.

Diese Strategie ist nicht nur ein effektiver Hebel für langfristiges Kapitalwachstum, sondern stärkt auch die finanzielle Unabhängigkeit und die Flexibilität deines Unternehmens.

Was Thesaurierung konkret bedeutet und wie sie in einer GmbH unter Beachtung der größten Steuerersparnisse eingesetzt werden kann, erfährst du im Folgenden.

Die Basics: Was bedeutet Thesaurierung?

Thesaurierung ist ein finanzwirtschaftlicher Begriff, der die Reinvestition von Gewinnen anstelle ihrer Ausschüttung beschreibt. Bezogen auf Börseninvestitionen hörst du diesen Begriff besonders häufig im Zusammenhang mit ETFs und thesaurierenden Fonds, bei denen die erwirtschafteten Erträge automatisch reinvestiert werden, um das Kapitalwachstum zu fördern.

In Bezug auf eine GmbH bedeutet Thesaurierung, dass erwirtschaftete Gewinne im Unternehmen verbleiben und reinvestiert werden, anstatt an die Gesellschafter:innen ausgeschüttet zu werden.

Arten der Thesaurierung bei der GmbH

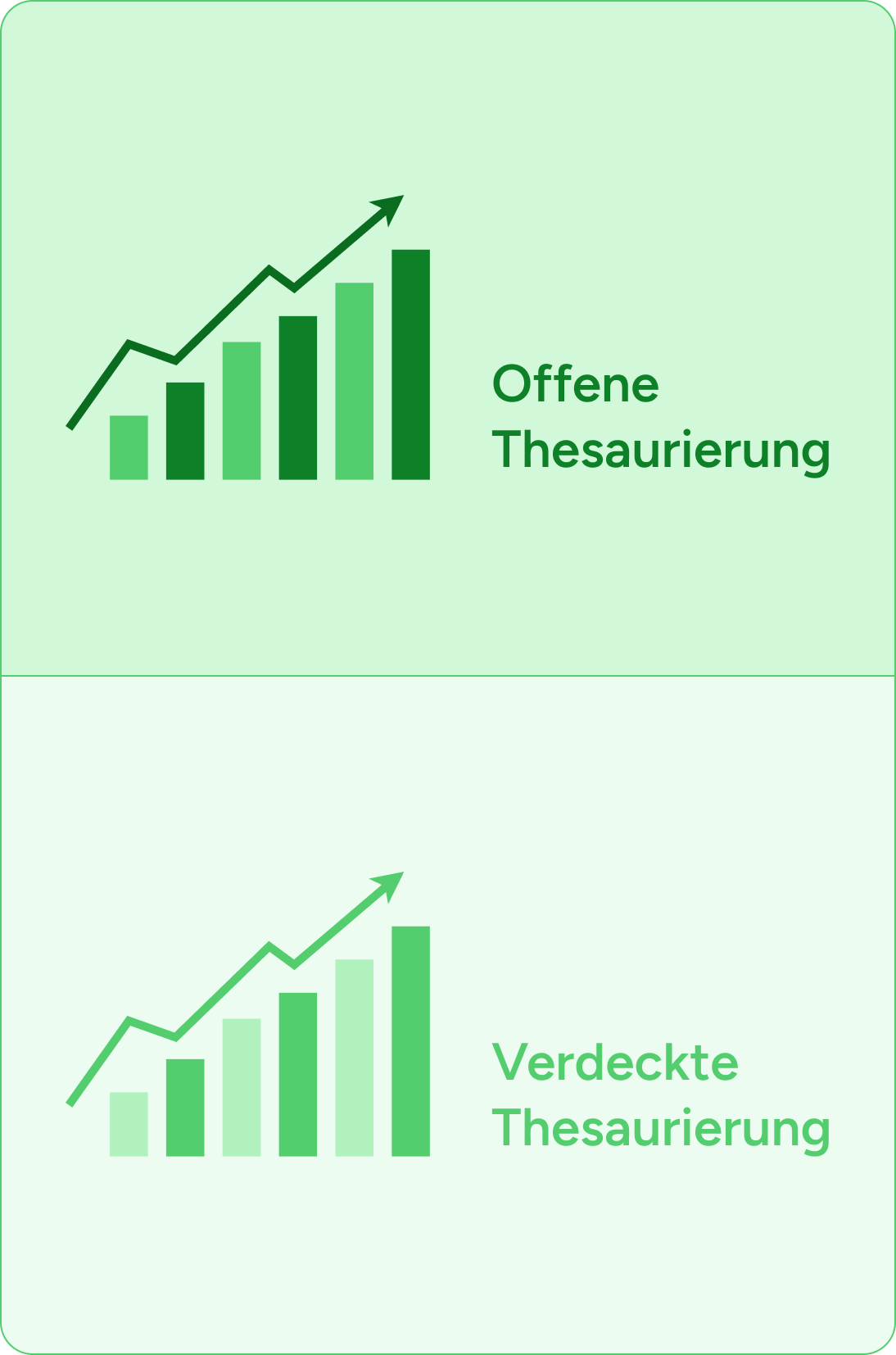

1.Offene Thesaurierung: Die einbehaltenen Gewinne werden in der Bilanz der Gesellschaft ausgewiesen. Sie sind für alle Beteiligten sichtbar und erhöhen das Eigenkapital der GmbH.

2.Verdeckte Thesaurierung: Diese erfolgt durch die Bildung stiller Reserven. Diese Reserven entstehen entweder durch eine Unterbewertung der Passiva oder eine Überbewertung der Aktiva. Sie sind aus der Bilanz nicht direkt ersichtlich und dienen dem Risikomanagement.

Gewinnthesaurierung in der operativen GmbH: drei wichtige Aspekte

1.

Stärkung der Eigenkapitalbasis

Durch die Thesaurierung von Gewinnen erhöht eine GmbH ihr Eigenkapital. Eine stärkere Eigenkapitalbasis kann die Kreditwürdigkeit des Unternehmens verbessern und somit den Zugang zu externen Finanzierungsquellen erleichtern.

Außerdem ist bleibt das Unternehmen so unabhängig von externen Kapitalgeber:innen.

2.

Gewinnverteilung und Jahresergebnis der GmbH

Der Beschluss über die Verwendung des Jahresergebnisses einer GmbH wird von der Gesellschafterversammlung gefasst, wobei gemäß § 47 Abs. 1 GmbHG die einfache Mehrheit genügt, sofern die Satzung nichts anderes bestimmt. Wichtig ist hier der Unterschied zwischen Gewinnverteilung und Gewinnausschüttung. Während die Gewinnverteilung die interne Aufteilung des Jahresüberschusses meint, beschreibt die Gewinnausschüttung den tatsächlichen physischen Transfer des zugeteilten Gewinns an die Gesellschafter:innen.

3.

Verhältnis zwischen Gewinnthesaurierung und Gewinnausschüttung

Die Entscheidung zwischen Gewinnausschüttung und Gewinnthesaurierung in einer operativen GmbH sollte auf der Grundlage der Bedürfnisse der Gesellschafter:innen, der zukünftigen Wachstumspläne des Unternehmens und steuerlicher Überlegungen getroffen werden. Gewinnausschüttungen können den Gesellschaftern Einkommen verschaffen und das Vertrauen in die finanzielle Stabilität des Unternehmens stärken. Die Thesaurierung von Gewinnen hingegen fördert das Wachstum und die Investitionsfähigkeit, stärkt die Eigenkapitalbasis und verbessert die Kreditwürdigkeit. Eine ausgewogene Strategie aus moderaten Ausschüttungen und Gewinnthesaurierung kann den unterschiedlichen Bedürfnissen und Zielen Rechnung tragen.

Möchtest du endlich Steuern sparen? Wir haben Antworten auf deine Fragen zur GmbH!

RIDE ist auf die steueroptimierte Vermögensbildung mit der GmbH spezialisiert. Wir stehen dir mit professionellem Support bei der Gründung und Verwaltung deiner GmbH zur Seite und helfen dir, den richtigen Broker für deine Investments zu finden. Erhalte Expertenunterstützung und spare künftig Steuern, ohne Stress!

Vereinbare ein kostenloses Informationsgespräch, um alle wichtigen Informationen zur GmbH zu erhalten.

Thesaurierung mit der vermögensverwaltenden GmbH richtig nutzen

Investitionen im Privatvermögen werden häufig deutlich höher besteuert, als dies mit der GmbH der Fall ist. So fallen bei einem privaten, gewinnbringendem Aktienverkauf 26,38 Prozent Abgeltungsteuer plus Soli an. Hältst du die Aktie hingegen in einem Firmendepot deiner vermögensverwaltenden GmbH, werden die Aktienkursgewinne zu nur effektiv 1,54 Prozent versteuert.

Bei einem Aktiengewinn von 10.000 Euro zeigt sich der gravierende Unterschied: Während du privat 2.638 Euro an den Fiskus abgibst, und dir folglich nur 7.362 Euro zum Reinvestieren bleiben, hast du mit der GmbH nach Steuer 9.846 Euro übrig für deine nächste Investition.

Wenn du langfristig investieren und Vermögen aufbauen willst, ermöglichen dir die Steuerersparnisse in der GmbH einen exponentiellen Vermögensanstieg, der deutlich höher ausfällt, als dies bei gleichen Investitionen im Privatvermögen der Fall wäre. Dass bei der späteren Auszahlung aus der GmbH in dein Privatvermögen Steuern anfallen, ist aufgrund der Macht des Zinseszinseffektes bei längeren Reinvestionen von zehn Jahren oder mehr daher unerheblich.

Wenn du vergleichen willst, wie viel höher deine Rendite bei der Thesaurierung in der GmbH im Vergleich zum privaten Investment ausfällt, lohnt sich eine Kalkulation mit unserem Aktienrechner für dich.

Was ist mit thesaurierenden ETFs?

Thesaurierende ETFs legen Erträge automatisch wieder an, was zu einem Steuerstundungseffekt führt: Steuern auf die Erträge fallen erst beim Verkauf der Anteile an, das gilt sowohl für das Privatvermögen, als auch für die GmbH.

Zwar findet seit 2023 die Besteuerung einer Vorabpauschale Anwendung. Diese wird aber erst zu Beginn des neuen Jahres für das vorangegangene Jahr und nicht unterjährig erhoben. Im Gegensatz dazu werden bei ausschüttenden ETFs die Erträge direkt ausgezahlt. Im Privatvermögen wird die Kapitalertragsteuer dann direkt abgezogen, was zu weniger unterjähriger Liquidität führt. Bei Investments mit der GmbH wird die Steuer mit dem nächsten Jahresabschluss fällig.

Die Steuerersparnis beim Handel von ETFs mit einer GmbH ist vorteilhaft, aber nicht so ausgeprägt, wie bei Aktien. So beträgt die Besteuerung eines Aktien-ETFs der mit der GmbH gehalten wird 12,2 Prozent während sie bei privatem Investment mit 18,5 Prozent höher ausfällt.

Dennoch würde die Gründung einer GmbH ausschließlich für den Handel mit ETFs kaum lohnen, schließlich fallen auch Verwaltungskosten an. Stattdessen ist es in der Regel sinnvoller, direkt in die, einem ETF zugrunde liegenden Aktien zu investieren. Denn hier liegt die Steuerlast einer GmbH bei nur 1,54 Prozent. Privat zahlst du hingegen 17-mal mehr Steuern auf Aktienkursgewinne: Es werden 26,38 Prozent fällig.

So werden ETFS in einer vermögensverwaltenden GmbH besteuert

Welche weiteren Möglichkeiten gibt es, mit der GmbH Steuern zu sparen?

Interessierst du dich weiterführend zum Thema Steuern sparen in der GmbH? Mit der Gründung einer GmbH hast du die Möglichkeit, strategisch von Steuervorteilen zu profitieren. Du entscheidest frei, welche Investitionen du vorteilhaft in das Firmenvermögen verlagern möchtest und wann eine private Investition mehr Sinn macht.

Wenn beispielsweise Mieteinnahmen aus einer Immobilie erzielt werden, ermöglicht die GmbH Steuerersparnisse, da die private Einkommensteuer in der Regel höher ist. Auch bei komplexen Optionsstrategien vermeidest du durch die GmbH hohe Steuerlasten. Während du privat nur bis zu 20.000 Euro Verluste aus Termingeschäften verrechnen darfst und die Steuerbelastung deine Einnahmen deshalb sogar übersteigen kann, ermöglicht die GmbH die unbeschränkte Verrechnung von Verlusten.

Bereit, mehr über gezielte Steueroptimierung zu erfahren?

Sehr gut organisiert bei RIDE.

Die eigene VV GmbH gegründet, mit Tipps zu welcher Bank und mit Online Unterschriften kein Papier hin und her senden. So mag ich das. Kann ich nur empfehlen.

Daniel

Gründer und Börsen-Trainer

Du bist in guter Gesellschaft

Schon über 1.500 Kundinnen und Kunden haben ihre vermögensverwaltenden GmbHs mit uns gegründet, über 2.000 vertrauen bereits auf die Betreuung ihrer GmbH mit RIDE.

Fragen & Antworten zur Thesaurierung

Was bedeutet Thesaurierung?

Thesaurierung bezieht sich auf das Zurückhalten und Reinvestieren von Gewinnen durch ein Unternehmen oder einen Investmentfonds, statt diese als Dividenden oder Zinsen auszuschütten. Bei Unternehmen dient die Thesaurierung der Stärkung der Eigenkapitalbasis oder zum Vermögensaufbau bei Investitionen, bei Investmentfonds, wie ETFs, der automatischen Wiederanlage von Erträgen zur Erhöhung des Fondswerts.

Wie funktioniert die Thesaurierung?

Bei der Thesaurierung werden erwirtschaftete Gewinne oder Erträge nicht an die Anteilseigner oder Investoren ausgeschüttet, sondern direkt wieder investiert. In einem Unternehmen kann dies für weitere Investitionen, Schuldentilgung oder zur Liquiditätssicherung verwendet werden. Bei thesaurierenden ETFs werden Dividenden oder Zinsen automatisch reinvestiert, was zu einem Anstieg des Wertes der Fondsanteile führt.

Was bedeutet Gewinnthesaurierung?

Gewinnthesaurierung bezeichnet den Vorgang, bei dem ein Unternehmen seine erzielten Gewinne nicht als Dividenden an die Gesellschafter ausschüttet, sondern im Unternehmen belässt. Diese zurückgehaltenen Gewinne können dann für verschiedene Zwecke verwendet werden, etwa für Investitionen in das Geschäftswachstum, die Forschung und Entwicklung, die Rückzahlung von Schulden oder die Stärkung der Liquiditätsreserve. Durch die Thesaurierung stärkt das Unternehmen seine Eigenkapitalbasis und finanzielle Stabilität, was langfristig zu einer Erhöhung des Unternehmenswerts führen kann. Dieser Prozess ist besonders bei Kapitalgesellschaften wie der GmbH oder der Aktiengesellschaft (AG) relevant, da er eine wichtige Entscheidung hinsichtlich der Gewinnverwendung darstellt, die von den Gesellschaftern oder dem Vorstand getroffen wird.

ETF - Thesaurierend oder ausschüttend? Was ist der Unterschied?

Der Unterschied zwischen thesaurierenden und ausschüttenden ETFs (Exchange-Traded Funds) liegt in der Behandlung der Erträge, die der Fonds aus seinen Investitionen generiert, wie Dividenden von Aktien oder Zinsen von Anleihen.

Thesaurierende ETFs:

- Reinvestieren die erzielten Erträge direkt wieder in den Fonds.

- Dies führt zu einem Anstieg des Nettoinventarwerts (NAV) des ETFs, da die reinvestierten Erträge den Wert der im Fonds gehaltenen Vermögenswerte erhöhen.

- Anleger:innen profitieren von einem Zinseszinseffekt, da die reinvestierten Erträge über die Zeit hinweg ebenfalls Erträge generieren.

- Ideal für Anleger:innen, die am langfristigen Kapitalwachstum interessiert sind und keine regelmäßigen Einkünfte aus ihren Investitionen benötigen.

- Die Steuerbehandlung kann je nach Land variieren, wobei Anleger:innen unter Umständen Steuern auf die thesaurierten Erträge zahlen müssen, auch wenn sie diese nicht direkt erhalten.

Ausschüttende ETFs:

- Schütten die Erträge, die sie aus ihren Investitionen erhalten, periodisch (z.B. vierteljährlich oder jährlich) an die Anleger:innen aus.

- Anleger:innen erhalten diese Ausschüttungen in Form von Bargeld oder als Wiederanlageoption, abhängig von ihrer Präferenz.

- Ideal für Anleger:innen, die auf der Suche nach einem regelmäßigen Einkommen aus ihren Investitionen sind, zusätzlich zu etwaigen Kursgewinnen.

- Die Steuerbehandlung von Ausschüttungen kann ebenfalls variieren, wobei in vielen Fällen Steuern auf die erhaltenen Ausschüttungen zu entrichten sind.

Die Wahl zwischen einem thesaurierenden und einem ausschüttenden ETF hängt von den individuellen Zielen und Bedürfnissen der Anleger:innen ab, einschließlich der Präferenz für Kapitalwachstum versus Einkommenserzielung, der Steuersituation und der Investitionsstrategie.

Wie funktioniert die Thesaurierung bei Etfs?

Bei thesaurierenden ETFs werden die Erträge aus den Investitionen des Fonds (wie Dividenden aus Aktien oder Zinsen aus Anleihen) nicht an die Anleger:innen ausgeschüttet, sondern direkt wieder in den Fonds investiert. Dieser Vorgang führt zu einem Anstieg des Nettoinventarwerts (NAV) des ETF, da die reinvestierten Erträge den Wert der im Fonds gehaltenen Vermögenswerte erhöhen. Für Anleger:innen bedeutet dies, dass der Wert ihrer Investition durch den Zinseszinseffekt wächst, ohne dass sie aktiv neue Anteile kaufen müssen. Thesaurierende ETFs eignen sich besonders für langfristig orientierte Anleger:innen, die an Kapitalwachstum interessiert sind und keine regelmäßigen Einnahmen aus ihrer Investition benötigen.

Wie wird ein thesaurierender ETF bei der Steuer behandelt?

Die Vorabpauschale ist eine Art Steuervorauszahlung auf die Erträge eines thesaurierenden Fonds oder ETFs, die nicht ausgeschüttet, sondern reinvestiert werden. Diese Regelung soll sicherstellen, dass die Anleger:innen Steuern auf die Erträge zahlen, auch wenn sie diese nicht direkt erhalten. Die Vorabpauschale wird in der Regel jährlich berechnet und basiert auf einem bestimmten Prozentsatz der Wertentwicklung des ETF, der als fiktive Ausschüttung angesehen wird.

Für Anleger:innen, die über eine GmbH in thesaurierende ETFs investieren, bedeutet dies, dass auch die GmbH die Vorabpauschale entrichten muss. Mit dieser steuerlichen Regelung soll eine steuerliche Gleichbehandlung von ausschüttenden und thesaurierenden Fonds erreicht werden, indem die Erträge unabhängig davon, ob sie ausgeschüttet oder thesauriert werden, besteuert werden.

Warum RIDE?

RIDE ist das erste Fintech, das sich auf die echte Rendite, nach Steuern und Kosten, konzentriert. Wir helfen unseren Kundinnen und Kunden, ihr Vermögen intelligent zu strukturieren, um mehr investieren und netto mehr konsumieren zu können.

Was kann ich in einem kostenlosen Infogespräch erfragen?

In deinem kostenlosen und unverbindlichen Infogespräch erfährst du alles, was du zur Gründung oder Verwaltung deiner GmbH mit RIDE wissen möchtest. Bei Bedarf erörtern unsere Expert:innen, ob sich eine vermögensverwaltende GmbH für dich und deine Assets lohnt. Bitte beachte: Wir bieten keine individuelle steuerliche Beratung an.

Du willst mehr wissen?

Leg mit der Steueroptimierung deiner Investitionen los

Mit der GmbH als Investitionsvehikel machst du mehr aus deiner Rendite – so, wie es sehr Vermögende schon seit Jahrzehnten tun.

Wir begleiten dich in allen Phasen: Von der Gründung, über die Verwaltung bis zu deinen Investments. Dank unserer Softwarelösungen und der Automatisierung von Prozessen ist alles unkompliziert und zu planbaren Kosten.

Verwalte deine GmbH