Bis vor einigen Jahren galt der §8b KStG, der 95 Prozent der Veräußerungsgewinne von Aktien steuerfrei stellt, nur im Anlagevermögen. Seit 2017 gilt der §8b KStG jedoch sowohl im Umlaufvermögen, als auch im Anlagevermögen.

Grundsätzlich können Aktien sowohl im Umlauf-, als auch im Anlagevermögen gebucht werden. Die Unterscheidung hängt davon ab, wie lange die Haltedauer „geplant“ ist. Für die Anwendung von § 8b KStG ist die Einteilung seit einigen Jahren egal, zumindest so lange die GmbH kein Finanzdienstleistungsunternehmen ist.

Im Internet findet man hierzu jedoch nach wie vor verwirrende Aussagen. Dies liegt an der geänderten Definition des Begriffs des „Finanzdienstleistungsunternehmen", die seit 01.01.2017 gültig ist.

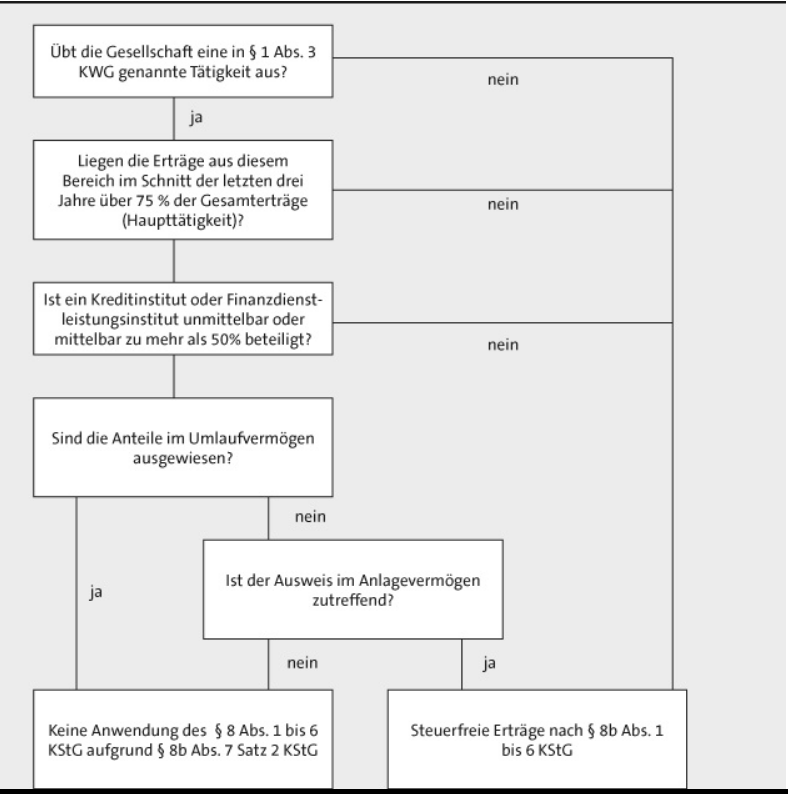

Grundsätzlich ist es so, dass der § 8b KStG bei Finanzdienstleistungsunternehmen nicht greift. So sind die Absätze 1–6 des § 8b KStG nach der Neufassung des § 8b Abs. 7 S. 1 KStG nicht auf Anteile anzuwenden, die bei Kreditinstituten und Finanzdienstleistungsinstituten dem Handelsbestand iSd § 340e Abs. 3 HGB zuzuordnen sind. Gleiches gilt gem. § 8b Abs. 7 S. 2 für Anteile, die bei Finanzunternehmen im Sinne des KWG, an denen Kreditinstitute oder Finanzdienstleistungsinstitute unmittelbar oder mittelbar zu mehr als 50 Prozent beteiligt sind, zum Zeitpunkt des Zugangs zum Betriebsvermögen als Umlaufvermögen auszuweisen sind.

Das Problem resultierte daraus, dass früher auch Holdinggesellschaften und Privat-Equity-Gesellschaften von der Norm erfasst wurden. Somit konnten diese den § 8b nur im Anlagevermögen anwenden.

Seit der Neufassung § 8b Abs. 7 KStG werden Holdinggesellschaften nicht mehr als Finanzdienstleistungsinstitut erfasst und können somit auch im Umlaufvermögen den § 8b KStG geltend machen (BT-Drs. 18/9536, 55; hierzu Hoheisel/Stroh StuB 2017, 179) (Neufassung ab dem 01.01.2017 gültig).

Ausnahmen nach § 8b Abs. 7 KStG

Vorbemerkung

Das Schachtelprivileg des § 8b KStG würde für bestimmte Branchen dazu führen, dass diese auf Dauer gänzlich von der Körperschaftsteuer befreit wären. Dies wäre zwar an sich systemgerecht, politisch war dies aber wohl nicht zu vermitteln. Der Gesetzgeber hat deshalb folgende Branchen, die in großem Umfang Beteiligungserträge erzielen, von der Begünstigung des § 8b KStG ausgenommen:

- Kredit- und Finanzdienstleistungsinstitute, § 8b Abs. 7 Satz 1 KStG,

- Finanzunternehmen, § 8b Abs. 7 Satz 2 KStG,

- Lebens- und Krankenversicherungen, § 8b Abs. 8 KStG.

Willst du einen Partner für all deine GmbH-Fragen?

Wenn du unseren RIDE GmbH-Verwaltung nutzt, teilen wir dir eine:n spezialisierte:n Steuerberater:in zu. Außerdem steht dir unser Team zur Seite.

So kannst du dich sorgenfrei auf deinen Vermögensaufbau konzentrieren.

Interesse? Gerne erklären wir dir in einem kurzen Gespräch, wie es funktioniert.

Buche es kostenlos und unverbindlich hier.

Ausnahme für Kredit- und Finanzdienstleistungsinstitute (§ 8b Abs. 7 Satz 1 KStG)

Auf Anteile, die von Kredit- und Finanzdienstleistungsinstitute im Handelsbuch gehalten werden, ist § 8b Abs. 1 bis 6 KStG nicht anwendbar (§ 8b Abs. 7 Satz 1 KStG). Maßgebend sind dafür die Definitionen des Kreditwesengesetzes (KWG), auf welches § 8b Abs. 7 Satz 1 KStG verweist. § 1 Abs. 1 und 1a KWG enthält eine Legaldefinition der Kreditinstitute und Finanzdienstleistungsinstitute. Beiden Unternehmen gemeinsam ist die Verpflichtung zur Führung des Handelsbuchs (§ 1a KWG), in das die Finanzinstrumente, Forderungen und Anteile, die der Erzielung eines Eigenhandelserfolgs dienen, einzutragen sind. Wird eine Beteiligung dem Handelsbuch zugeordnet, finden § 8b Abs. 1 bis 6 KStG auf Gewinnausschüttungen, Veräußerungsgewinne und Gewinnminderungen dieser Beteiligungsgesellschaft keine Anwendung. Maßgeblich für die Zuordnung zum Handelsbuch ist die auf die Erzielung eines Handelserfolgs ausgerichtete Erwerbsintention. Anteile, die dem Anlagebuch im Sinne des § 1a KWG zuzurechnen sind, sind weiterhin nach § 8b KStG begünstigt.

Ausnahme für Finanzunternehmen (§ 8b Abs. 7 Satz 2 KStG)

a) Allgemeines

Neben den in § 8b Abs. 7 Satz 1 KStG genannten Kreditinstituten und Finanzdienstleistungsinstituten sind auch bestimmte Finanzunternehmen von § 8b Abs. 1 bis 6 KStG ausgenommen (§ 8b Abs. 7 Satz 2 KStG).

Die Vorschrift des § 8b Abs. 7 Satz 2 KStG sah bislang eine Ausnahme der Steuerfreistellung nach § 8b KStG für Anteile vor, die von Finanzunternehmen im Sinne des Kreditwesengesetzes zur kurzfristigen Erzielung eines Eigenhandelserfolgs erworben wurden. Mit dieser Regelung ging auch die Abzugsfähigkeit von eigentlich nach § 8b Abs. 3 KStG nicht abziehbaren Verlusten einher. Da die Vorschrift vermehrt für Gestaltungen genutzt wurde, hat der Gesetzgeber die Vorschrift des § 8b Abs. 7 Satz 2 KStG ab dem Veranlagungszeitraum 2017 neu gefasst (vgl. § 34 Abs. 5 Satz 2 KStG).

Der Anwendungsbereich ist nun eingeschränkt worden auf Beteiligungen im Umlaufvermögen von Finanzunternehmen, an denen Kreditinstitute oder Finanzdienstleistungsinstitute zu mehr als 50 Prozent beteiligt sind. Die Vorschrift ist damit künftig, wie schon die Vorschrift des § 8b Abs. 7 Satz 1 KStG, nur noch im Bankenbereich, anzuwenden.

Hinweis:

Für Personengesellschaften besteht in § 3 Nr. 40 Satz 3 zweiter Halbsatz EStG eine entsprechende Vorschrift.

Diese Ausnahmeregelung gilt für Anteile, die ein Finanzunternehmen im Sinne des Gesetzes über das Kreditwesen (KWG) mit dem Ziel der kurzfristigen Erzielung eines Eigenhandelserfolgs erworben hat.

b) Tatbestandsmerkmal „Finanzunternehmen“

Finanzunternehmen sind nach § 1 Abs. 3 KWG Unternehmen, deren Haupttätigkeit in einer der folgenden Tätigkeiten besteht:

- Beteiligungen zu erwerben und zu halten (Holdinggesellschaft),

- Geldforderungen entgeltlich zu erwerben (Factoring Gesellschaft),

- Leasingverträge abzuschließen (Leasinggesellschaft),

- mit Finanzinstrumenten für eigene Rechnung zu handeln (vermögensverwaltende Gesellschaft),

- andere bei der Anlage in Finanzinstrumenten zu beraten (Anlageberatungsgesellschaft),

- Unternehmen über die Kapitalstruktur, die industrielle Strategie und die damit verbundenen Fragen zu beraten sowie bei Zusammenschlüssen und Übernahmen von Unternehmen diese zu beraten und ihnen Dienstleistungen anzubieten (Unternehmensberatungsgesellschaft),

- Darlehen zwischen Kreditinstituten zu vermitteln (Geldmaklergesellschaft).

Hinweis:

Anders als Kreditinstitute unterliegen die Finanzunternehmen im Sinne des KWG keiner Aufsicht durch die BaFin.

Nach Auffassung der Finanzverwaltung ist der Begriff des Finanzunternehmens weit auszulegen und umfasst alle zuvor genannten Unternehmensarten. Die weite Auslegung wird in der Literatur teilweise kritisch gesehen. Auch der BFH legt den Begriff weit aus und qualifiziert auch reine Holdinggesellschaften unter den Begriff des Finanzunternehmens.

Die Haupttätigkeit ist nach Auffassung der Finanzverwaltung in der Regel erst dann gegeben, wenn die Erträge im Durchschnitt der letzten drei Jahre zu mindestens 75 Prozent aus Tätigkeiten im Sinne des § 1 Abs. 3 KWG stammen. Nach anderer Ansicht liegt eine Haupttätigkeit bereits ab einem Umsatzanteil von über 50 Prozent vor. Auf die Anzahl der Geschäfte selbst kommt es hingegen nicht an, sodass auch ein einziges Geschäft ausreichend sein kann, um Finanzunternehmen zu sein.

c) Tatbestandsmerkmal „Umlaufvermögen“

Anteile müssen für die Anwendbarkeit der Vorschrift zum Zeitpunkt des Zugangs zum Betriebsvermögen zutreffend dem Umlaufvermögen zuzuordnen sein. Dies bestimmt sich nach den allgemeinen bilanziellen Grundsätzen, das heißt die Anteile müssen zur Veräußerung bestimmt sein. Für Umlaufvermögen dürfte in der Regel eine beabsichtigte Haltedauer von unter zwölf Monaten sprechen. Auf die tatsächliche Haltedauer der Anteile kommt es indes nicht an. Lediglich die Intention bei Erwerb ist maßgeblich.

Das folgende Schaubild erläutert dies nochmal deutlich:

NEU: Kennst du schon den RIDE Broker?

Er ist der erste Broker, der nur für Kapitalgesellschaften entwickelt wurde.

Deine Vorteile:

• Der schnellste und einfachste Depotantrag auf dem Markt

• Zusätzliche Einlagenversicherung bis zu 1 Mio. €

• Professionelle Spreads und günstige Ordergebühren ab 0,80 €

Interesse? Eröffne jetzt dein Depot und teste es.

Disclaimer:

Die Informationen auf dieser Internetseite dienen allgemeinen Informationszwecken und beziehen sich nicht auf die spezielle Situation einer Einzelperson oder einer juristischen Person. Sie stellen keine betriebswirtschaftliche, rechtliche oder steuerliche Beratung dar. Im konkreten Einzelfall kann der vorliegende Inhalt keine individuelle Beratung durch fachkundige Personen ersetzen. Für Entscheidungen eines Nutzers dieser Internetseite, die lediglich auf Grund der Informationen auf dieser Internetseite und ohne geeigneten fachlichen Rat und ohne gründliche Analyse der betreffenden Einzelsituation getroffen werden, übernehmen wir keine Verantwortung.