Immer wieder bekommen wir bei RIDE die Frage gestellt, ab wann sich eine GmbH lohnt. Bisher konnten wir hierauf keine genaue Antwort geben, da sie von vielen verschiedenen Faktoren abhängig ist – Wie lange möchte ich investieren? Wieviel möchte ich entnehmen/re-investieren? Welchen Gewerbesteuerhebesatz muss ich ansetzen? Und und und...

Die unbeantworteten Fragen ließen uns keine Ruhe. Vor einigen Wochen entschlossen wir uns folglich dazu einen neuen Steuerrechner zu bauen, der den Auf- und Abbau eines Aktienportfolios im Privatvermögen und im Betriebsvermögen vergleicht.

Dieser Aktienrechner ist nun live unter www.ride.capital/tools/aktienrechner/

In diesem Blogpost erläutern wir die Funktionsweise des Aktienrechners näher.

Grundsätzlicher Aufbau

Die Grundprämisse des Aktienrechners ist einfach: es wird zunächst eine größere Summe angelegt und eventuell auch monatlich weiteres Geld investiert. Das gesamte Kapital wird dann für die Spardauer vollständig in Aktien angelegt.

Nach der Spardauer folgt die Ausschüttungsphase. Hier gibt es nun die Möglichkeit zu definieren, welchen Nettobetrag man jährlich zur Verfügung haben möchte. Der Aktienrechner berechnet, unter Einbeziehung von Dividenden, Steuern und Kosten, wie viel des Portfolios jeweils liquidiert werden muss, um den gewünschten Nettobetrag für den privaten Konsum zu erhalten.

Entnahmen in der GmbH

Im Privatvermögen ist die Entnahme einfach, da das Portfolio bereits im Privatbesitz ist. In der GmbH ist dies jedoch etwas komplizierter, da erst das Portfolio in der Firma liquidiert und anschließend in das Privatvermögen ausgeschüttet werden muss.

Zunächst werden beim Aufbau alle eingezahlten Summen als Gesellschafterdarlehen angesehen. Sobald die Spardauer beendet ist, wird dieses Darlehen wieder von der Gesellschaft getilgt. Diese Tilgung ist für den Gesellschafter steuerfrei.

Sobald das Darlehen restlos getilgt ist, wird ein Gehalt angesetzt, das Netto der Höhe der gewünschten Entnahme entspricht. Die Gesellschaft trägt das Bruttogehalt als Kosten. Der Rechner nimmt hierbei auch an, dass die Gehaltszahlung an einen Geschäftsführenden Gesellschafter gezahlt wird, der mehr als 50% der Gesellschaft besitzt und somit von der Sozialversicherung befreit ist.

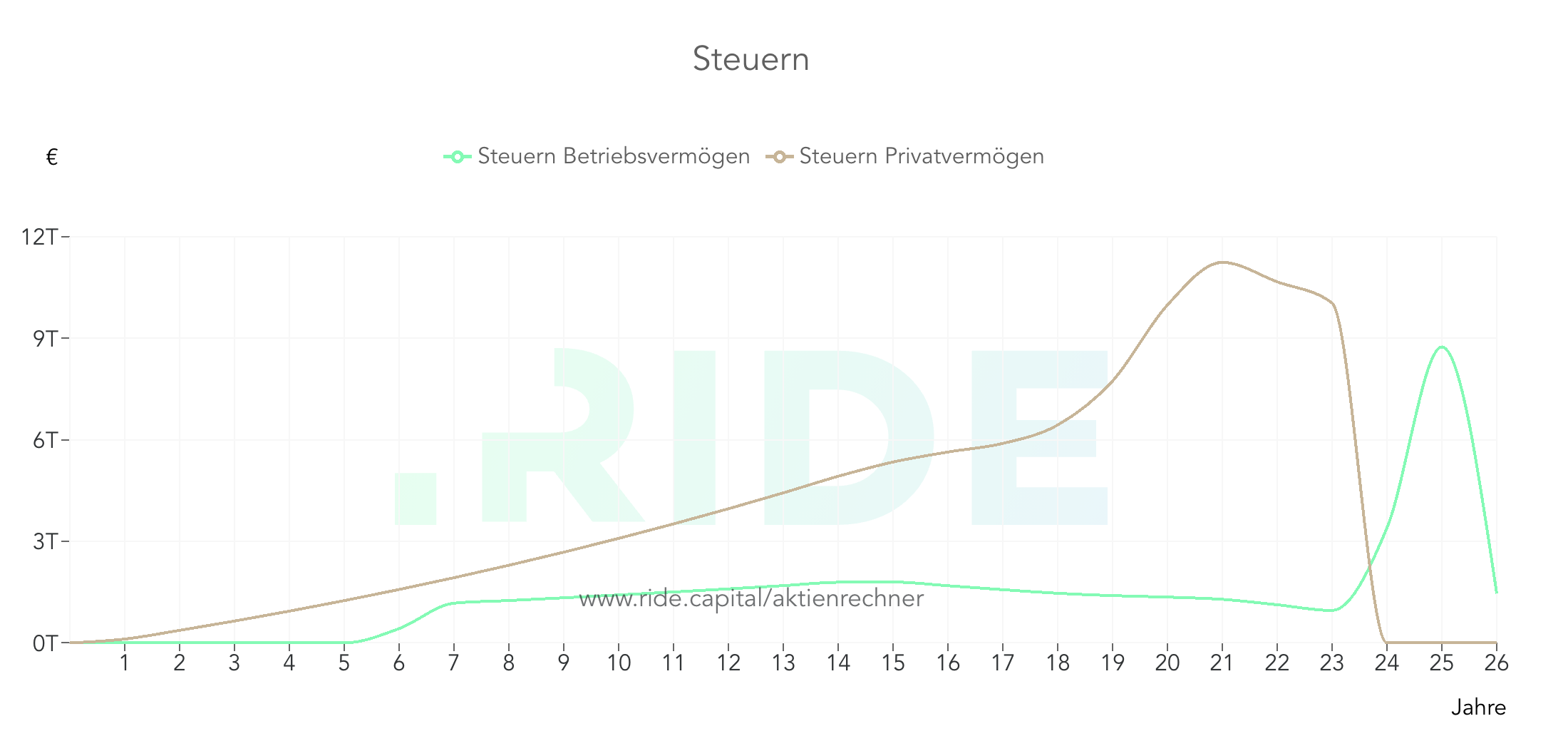

Die hierbei anfallende Einkommenssteuer erklärt die stark ansteigende Steuerlast zum Ende der Steuerkurve.

Steuerarten

Es fallen verschiedene Steuern an: im Privatvermögen sind es die Abgeltungsteuer zzgl. Solidaritätszuschlag. In der GmbH sind es Körperschaftsteuer, Gewerbesteuer und Solidaritätszuschlag, sowie Einkommensteuer auf die Gehaltszahlung, die der Geschäftsführer bezieht.

Die Kirchensteuer, die sowohl auf die Gehaltszahlung, als auch auf die Abgeltungsteuer zu zahlen wäre, lässt der Rechner außen vor.

Steuersätze

Abgeltungsteuer zzgl Soli = 26,375%

Körperschaftsteuer zzgl Soli = 15,825%

Gewerbesteuer = 3,5% * Gewerbesteuerhebesatz

Einkommensteuer = progressiv, berechnet für einen Single ohne Kinder

Zusätzlich profitieren Aktien im Betriebsvermögen einer Kapitalgesellschaft von einer Sonderregel, dem §8b KStG. Dieser stellt 95% der Gewinne aus Veräußerungen steuerfrei, so dass man, je nach Hebesatz, bei ca 1,5% Steuerlast bei Aktienverkäufen liegt. Dividenden hingegen werden voll besteuert.

Im Privatvermögen profitiert man von dem sogenannten Sparerpauschbetrag. Dies ist ein Freibetrag für die Abgeltungsteuer. Den noch zur Verfügung stehenden Pauschbetrag kannst Du einfach im Aktienrechner anpassen.

Dividenden

Der Aktienrechner sieht vor, dass Dividenden reinvestiert werden. Im Privatvermögen werden Dividenden mit 26,375% (KapSt + Soli) besteuert, so dass jeweils nur 73,625% reinvestiert werden können.

Im Betriebsvermögen sind auf Dividenden Körperschaftsteuer, Gewerbesteuer und Soli zu zahlen, insgesamt, je nach Hebesatz, ca 30%.

In der Ausschüttungsphase wird die Ausschüttung zunächst aus der Dividende bedient und nur wenn diese nicht ausreicht, wird ein Teil des Portfolios liquidiert.

Portfolio-Umschichtung

Unser Aktienrechner sieht vor, dass man einen Teil des Portfolios jährlich umschichten kann. Der Portfolio-Teil wird verkauft, der Besteuerung unterzogen und der Nettoertrag erneut in Aktien investiert.

Wir haben diesen Punk aufgenommen, da es eher unrealistisch ist das gesamte Portfolio 30 Jahre und länger zu halten. Sicherlich möchte man sich von weniger zukunftsfähigen Titeln (z.B. Verbrennungsmotoren) trennen und neue Titel anschaffen.

Im Privatvermögen kostet die Portfolio-Umschichtung jedes Mal KapSt und Soli (26,375%), im Betriebsvermögen sind Veräußerungen jedoch zu 95% steuerfrei, so dass man auf einen effektiven Steuersatz von ca. 1,54% kommt (je nach Hebesatz).

Umschichtungen sind folglich im Betriebsvermögen viel weniger belastet als im Privatvermögen.

Aus diesem Grund hat die Höhe der prozentualen Umschichtung einen großen Einfluss auf den Vergleich.

Unterschiedliche Renditen für Dividenden und Wertsteigerungen

Der Aktienrechner sieht vor, dass Dividenden reinvestiert werden. Im Privatvermögen werden Dividenden mit 26,375% (KapSt + Soli) besteuert, so dass jeweils nur 73,625% reinvestiert werden können.

Im Betriebsvermögen sind auf Dividenden Körperschaftsteuer, Gewerbesteuer und Soli zu zahlen, insgesamt, je nach Hebesatz ca 30%.

Wertsteigerungen werden im Privatvermögen ebenfalls mit KapSt und Soli besteuert. Im Betriebsvermögen sind hingegen 95% der Gewinne steuerfrei, so dass man effektiv bei ca 1,54% (je nach Hebesatz) liegt.

Um den Effekt des Re-investierens von Dividenden und den unterschiedlichen effektiven Steuersätzen in der GmbH zu modellieren, mussten wir daher die Rendite in zwei Teile trennen.

Laufende Kosten der GmbH

Der große Nachteil der GmbH sind die laufenden Kosten, die für Buchaltung, Jahresabschluss, Steuererklärung, Bankkonto, IHK etc anfallen. Wir haben diese in unseren Rechner eingerechnet, auf Basis der Kosten für unseren Admin-Service zzgl. € 500 Kosten für Bank, IHK und diverses.

Dies ist auch der Grund, warum der Portfoliowert bei einem Startkapital unter €300.000 (bei entsprechendem Zins) im Peak unter dem des Privatvermögens liegt und warum sich die GmbH bei kleinen Vermögen nicht lohnt.

Verlagerung privater Kosten in die GmbH

Ein ganz entscheidender Faktor für die Performance der GmbH bei kleinen Vermögen ist die Verlagerung von privaten Kosten in die GmbH.

Diese Verlagerung hat gleich mehrere Effekte:

- Die Kosten in der GmbH mindern den Gewinn und somit die Steuerlast. Oft führt dies auch zu Verlustvorträgen, die in Folgejahren genutzt werden.

- Der Aktienrechner sieht vor, dass die Höhe der Kosten, die man privat spart, weil diese nun von der Firma getragen werden, zusätzlich monatlich in die GmbH eingebracht und investiert werden. Dies erhöht damit auch das Gesellschafterdarlehen und die steuerfreie Tilgung.

- In der Konsumphase, am Ende der Spardauer, muss ich weniger entnehmen, da ein Teil meiner Lebenshaltungskosten (Handy, Auto etc) von der Gesellschaft getragen wird. Im Privatvermögen hingegen müssen diese Kosten privat getragen und von versteuertem Geld bedient werden.

Insgesamt ist der Effekt enorm. Probiere einmal diesen Wert zu ändern und schau Dir an was passiert.

Szenarien:

Die Ergebnisse variieren sehr stark, je nachdem welche Variablen Du anpasst. Probiere es einfach selbst aus und schaue ob sich eine GmbH für dich lohnt.

Hier geht es zum Aktienrechner