Die Steuererklärung 2020 ist abgegeben. Wie viel hättest Du sparen können? Wie viel kannst Du in Zukunft sparen? Last Minute: Informiere Dich jetzt und handle vorausschauend für 2022!

Du willst als Privatmann oder Privatfrau im neuen Jahr Steuern sparen? Weniger zahlen und mehr gewinnen? Ist es Dein Ziel, weniger Abgaben für Kapitalertragssteuer zu leisten – und das vollkommen legal, rechtssicher, transparent, intelligent und mit minimalstem Aufwand? Neue Zeiten brauchen neue Lösungen. Noch viel zu unbekannt und größtenteils unentdeckt - kann dabei gerade auch für viele Privatpersonen die vermögensverwaltende GmbH das perfekte Investmentvehikel sein. Dem Zeitgeist entsprechend oder den entscheidenden Schritt voraus, bietet RIDE hier transparente und smarte Lösungen: mit der digitalen GmbH Gründung, der digitalen GmbH Verwaltung und der automatischen Verbuchung Deiner Wertpapiere. Wissen ist Macht. Bist Du bereit?

Bevor Du weiterliest: Kostenlose Webinare und Videos

Hier erhältst Du Zugriff auf exklusive Webinare und Videos zu Themen rund ums Steuern sparen und Tipps wie Du Dein Vermögen sinnvoll strukturieren kannst. Natürlich kostenlos und ohne Verpflichtungen. Melde Dich einfach an:

Inhaltsübersicht

-

Die aktuelle und anstehende Einkommensteuererklärung für das Privatvermögen

-

Kapitalertragsteuer und Solidaritätszuschlag – einfach mal nachgefragt!

-

Vermögensverwaltende GmbH: So kannst Du ab 2022 Steuern sparen!

- Kostenlose Webinare

- Steuern sparen mit RIDE

Über die aktuelle und die anstehende Einkommensteuererklärung für das Privatvermögen

Der Jahresabschluss 2020 ist gemacht. Zumindest ist die offizielle Abgabefrist für die Steuererklärung 2020 gerade erst verstrichen - und Stichtag war am 31. Oktober 2021. Normalerweise ist die Frist der Einkommensteuererklärung immer am 31. Juli des Folgejahres. Mitten in der Pandemie hatte der Staat jedoch allen, die zur Abgabe verpflichtet sind, drei Monate mehr Zeit eingeräumt. Aufgeschoben ist aber nicht aufgehoben – wobei die meisten Menschen „milde ausgedrückt“ die Einkommensteuerklärung als ein äußerst unangenehmes Laster empfinden. War es auch für Dich so? Erkennst Du Dich wieder? Und sind die Themen Steuern und Einkommenssteuererklärung auch für Dich frustrierend oder regelrecht zum Haare raufen? Zu Recht, denn Deutschland gilt mit als Steuerweltmeister und bleibt auch in der Pandemie unter den Hochsteuerländern.

Hast Du Wertpapier-Erträge, wie Zinsen, Dividenden, Fondserträge? Hast Du Einnahmen aus Kursgewinnen von Kapitalvermögen, wie Aktien, Anleihen, Fondsanteile? Hast Du Gewinne aus Derivaten (Termingeschäften)? Hast Du Dich schon mit der Steuer für 2021 auseinandergesetzt – wenn auch nur gedanklich? Und hast Du jetzt schon „keinen Bock auf“ den Jahresabschluss 2021? Verständlich, denn will man heutzutage und vielmehr noch in der Zukunft Steuern sparen, kleine wie größere Vermögen aufbauen und sich eben nicht „ausmelken lassen wie eine Kuh“ – bedarf es den Weitblick und Lösungen abseits des Mainstreams. Spätestens jetzt gilt es deshalb an 2022 zu denken!

Kapitalertragsteuer und Solidaritätszuschlag – einfach mal nachgefragt!

Wie viel Kapitalertragsteuer haben Deutsche insgesamt 2020 gezahlt? Wieviel Solidaritätszuschlag „Soli“ ist auf die Kapitalertragsteuer fällig gewesen? Wie viel Kapitalertragsteuer erwartet der Staat 2021 deutschlandweit? Und wie viel Soli wird auf diese Kapitalertragsteuern in Gesamtdeutschland kommen? Genau diese Zahlen haben wir bei der offiziellen Stelle des Statistischen Bundesamtes erfragt.

Wie lauteten die Antworten?

Zunächst gab uns das Statistische Bundesamt (Destatis) Wiesbaden ein schnelles Feedback, dass sie uns nur bedingt weiterhelfen können. Jedoch stellt uns die offizielle Behörde sogleich folgende und aktuell gültige Lohn- und Einkommensteuerstatistik für unbeschränkt steuerpflichtige Deutsche zur Verfügung:

|

Lohn- und Einkommensteuerstatistik 2017 Unbeschränkt Steuerpflichtige |

| Steuerpflichtige | Summe in 1.000 Euro | |

|

Einkünfte aus Kapitalvermögen |

1 252 714 |

7 475 117 |

|

Einkünfte aus KapVerm. für Abgeltungssteuer |

1 886 627 |

41 339 818 |

|

Steuer nach § 32d EStG |

1 761 362 |

9 527 454 |

|

Solidaritätszuschlag auf Abgeltungsteuer § 32d EStG |

1 761 355 |

524 005 |

|

Kirchensteuer auf Abgeltungsteuer § 32d EStG |

798 876 |

290 611 |

|

Anzurechnende Kapitalertragsteuer |

6 245 879 |

12 185 032 |

|

Einbehaltener Solidaritätszuschlag zur Kapitalertragsteuer |

6 046 148 |

670 157 |

Quelle: © Statistisches Bundesamt H35/37311100, Wiesbaden 2021

Stand: November 2021

Zur Aktualität der Daten

Das Bundesamt für Statistik klärte bezüglich der Aktualität der Daten zur „Lohn- und Einkommensteuerstatistik von 2017“ auf, dass „aufgrund der Fristen für die Abgabe der Einkommensteuererklärungen bei den Finanzämtern, die Aufbereitung eines Veranlagungsjahres in der Einkommensteuerstatistik erst nach drei Bearbeitungsjahren abgeschlossen werden kann. Danach erst würden die Daten in den Statistischen Landesämtern aufbereitet und plausibilisiert.“ Deshalb sind die aktuellsten Ergebnisse aus dem Veranlagungsjahr 2017!

Erklärende Informationen vom Bundesamt für Statistik zur allgemeinen Datenerfassung von Kapitalertragsteuer und Soli

Zur Statistik gab das Statistische Bundesamt generelle Informationen preis, dass „der Solidaritätszuschlag gesondert unter den Bundessteuern ausgewiesen werden würde. Und im Steuerhaushalt würden diese Steuerarten nur getrennt voneinander ausgewiesen werden. Die Information wie viel Solidaritätszuschlag auf die Kapitalertragsteuer entfiel, liegt dem Statistischen Bundesamt somit nicht vor.“

Pauschalbesteuerung von 25 %

Weiter wird erklärt, dass „die Besteuerung der Kapitaleinkünfte zum 1. Januar 2009 durch die Einführung der so genannten Abgeltungsteuer umfassend reformiert wurde. Diese wird von den jeweiligen Finanzinstituten - bei denen die Kapitalanlagen gehalten werden - direkt an das Finanzamt abgeführt. Nach diesem Verfahren wird jeder Kapitalertrag, welcher über den Sparer-Pauschbetrag hinausgeht, pauschal mit 25 % besteuert. Gleichzeitig wird der Solidaritätszuschlag (5,5 % der Abgeltungsteuer) und – im Falle einer eingetragenen Religion – die Kirchensteuer (abhängig vom Bundesland 8 % oder 9 % der Abgeltungsteuer) abgeführt.“

Die Günstigerprüfung und mehr

„Im Unterschied zur Regelung vor dem Jahr 2009, hat die von den Finanzinstituten abgeführte Steuer eine abgeltende Wirkung. Das heißt, eine Angabe in der Einkommensteuererklärung des Steuerpflichtigen ist nicht mehr notwendig. Sie kann angegeben werden, um prüfen zu lassen, ob eine Besteuerung mit dem persönlichen Steuersatz zu einer niedrigeren Steuerbelastung führt. Einem Steuerpflichtigen, dessen individueller Einkommensteuersatz unter 25 % liegt, würde dann wie bisher - im Rahmen der Veranlagung zur Einkommensteuer - die zu viel abgeführte Steuer rückerstattet. Zu diesem Zweck wird bei der Finanzverwaltung eine sogenannte Günstigerprüfung durchgeführt.“ Angaben über die von den Finanzinstituten abgeführte Abgeltungsteuer würden dem Bundesamt für Statik jedoch nicht zur Verfügung stehen.

Aus den vorliegenden Daten der Lohn- und Einkommensteuerstatistik hat das Statistische Bundesamt somit das Veranlagungsjahr 2017 aus den Einkommensteuerveranlagungen diejenigen Steuerpflichtigen ausgewertet, die auf ihrer Einkommensteuererklärung für eine Günstigerprüfung eine anzurechnende Kapitalertragsteuer angegeben haben. In diesen Auswertungen sei „aus oben genannten Gründen die Abgeltungsteuer jedoch nur teilweise und besonders für hohe Einkommen - deren Steuersatz über 25 % liege - gar nicht erfasst.“

Einschätzung und Steuer-Ausblicke bis 2025!

Eine durchaus „spannende“ Tabelle, finden wir. Schau Dir gerne die Zahl der unbeschränkt steuerpflichtigen Personen sowie die Summen noch mal an - und lass es auf Dich wirken. Und wohlgemerkt ist es die Statistik zu 2017! Wie ist die aktuelle Lage einzuschätzen?

Offensichtlich ist und darin sind sich auch die Experten einig: Der Kapitalmarkt hat durch die Pandemie zugenommen. Und steigen die Aktien, steigen auch die Gewinne!

Wirft man einen Blick auf die Steuereinschätzung „bis einschließlich 2025“ des Bundesministeriums für Finanzen ist nur eine Tendenz zu erkennen – und diese lautet: steigend. Hier geht es direkt zur Datei des Bundesfinanzministeriums und den Ergebnissen der „Arbeitskreis Steuereinschätzungen vom Mai 2021“!

Ja, Steuern und Abgaben werden wohl allgemein weiter und kontinuierlich anziehen. Das bedeutet, dass gerade auch Privatpersonen jetzt und für die Zukunft neue Lösungen brauchen, um ihre Steuern clever(er) zu steuern! Genau hierzu liefert RIDE die richtigen Lösungen mit:

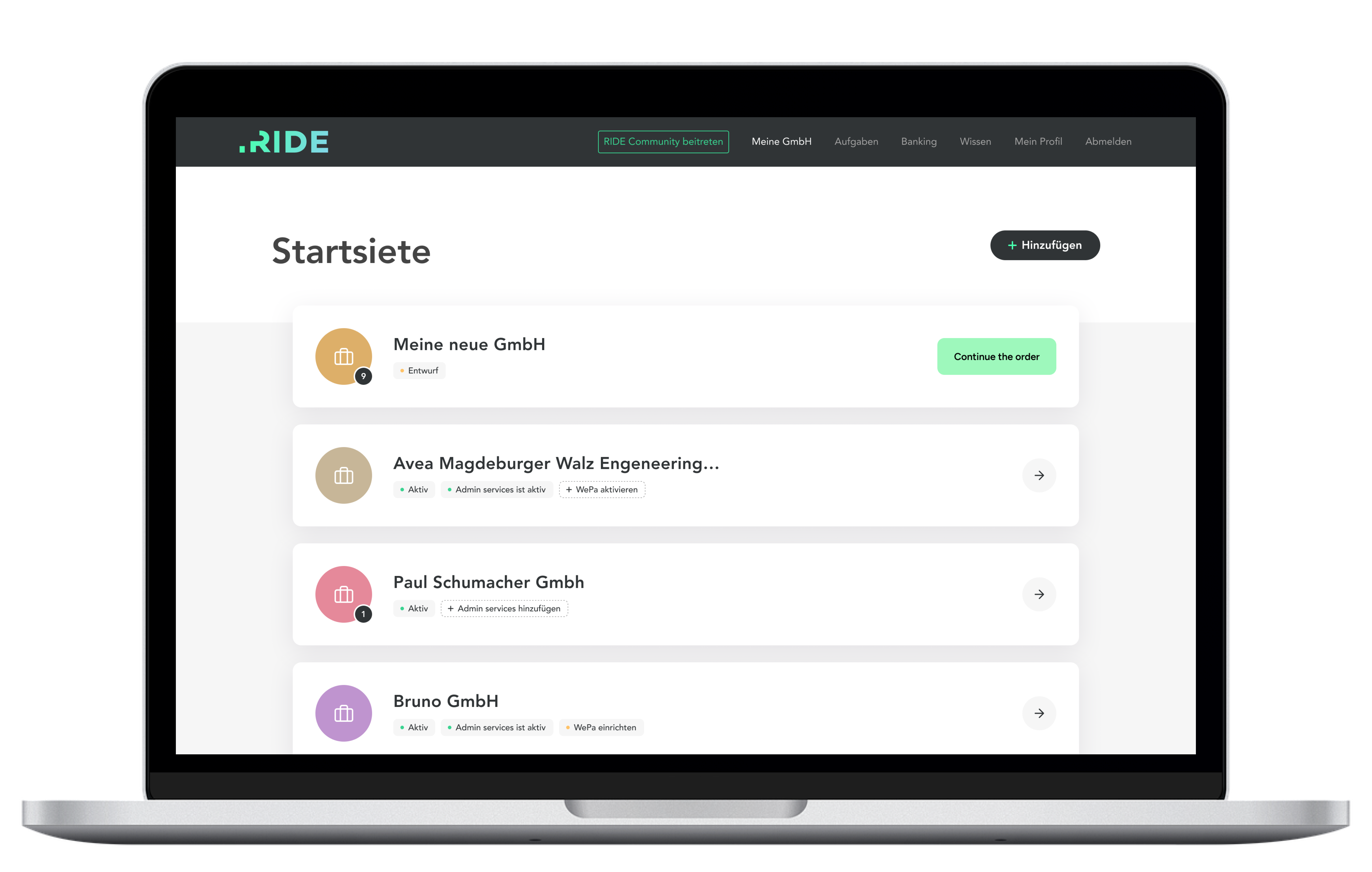

- der digitalen GmbH Gründung,

- der digitalen GmbH Verwaltung und

- dem automatisierten Wertpapierverbuchungs-Service für jede GmbH!

Mehr zu den RIDE Services hier.

Beste Aussichten mit einer vermögensverwaltenden GmbH: So kannst Du ab 2022 Steuern sparen!

|

Allgemeine Infobox zur vermögensverwaltenden GmbH vorab

Was ist eine vermögensverwaltende GmbH? Eine vermögensverwaltende GmbH ist in der Rechtsform eine GmbH wie jede andere, nur der Geschäftszweck ist auf die Verwaltung von Vermögen spezifiziert. Im Gegensatz zur „normalen“ GmbH ist die vermögensverwaltende GmbH somit nicht als klassisches Unternehmen tätig - da sie kein operatives Geschäft betreibt.

Bei ihr steht das Erzielen von Gewinn aus Kapitalvermögen im Vordergrund. Das Ziel ist es, über die vermögensverwaltende GmbH Investments zu tätigen, deren Gewinne zu einem geringeren Steuersatz versteuert werden, als es privat der Fall wäre. Je nach Investitionsklasse sind in der GmbH niedrigere, effektive Steuersätze zu zahlen, wie beispielsweise:

Privat versteuerst Du Einnahmen, in der GmbH versteuerst Du nur den Gewinn!

Privat haben wir ein Einkommen, auf das wir Steuern zahlen. Die Ausgaben, die wir tätigen, bezahlen wir mit diesem bereits versteuertem Einkommen. Und auf diese Ausgaben erfolgt erneut Verbrauchersteuer, wie beispielsweise die Mehrwertsteuer. In der GmbH hingegen haben wir Einnahmen und Ausgaben und zahlen NUR auf den Gewinn Steuern!

Steuerersparnisse durch die Ansetzung von Kosten! Diverse Kosten, die im Zusammenhang mit der Erzielung der Einkünfte stehen, lassen sich in die vermögensverwaltende GmbH verschieben. Typischerweise zählen dazu, Kosten für:

Weiter gehören selbstverständlich auch Kosten für Firmenwagen (Anschaffung, Wartung, Reinigung, Benzin und Versicherung) und Büro dazu. Hierbei muss aber einiges beachtet werden! |

So zahlst Du im neuen Jahr nur 15,83 % auf die laufenden Einkünfte aus Immobilien!

Die vermögensverwaltende GmbH kann die steuergünstigste Art sein in Immobilien zu investieren - es lassen sich nämlich besonders hohe Steuerersparnisse erzielen. Mieteinnahmen unterliegen im Normalfall dem persönlichen Einkommensteuersatz. Kapitalerträge der GmbH unterliegen jedoch NICHT der Kapitalertragsteuer, sondern der Körperschaftsteuer mit einem niedrigeren, effektiveren Steuersatz von 15%. Befindet sich Deine Immobilie also in der vermögensverwaltenden GmbH, kann sie sich unter Erfüllung bestimmter Voraussetzungen von der Gewerbesteuer befreien lassen. Diese zahlt dann NUR noch Körperschaftsteuer und Soli i.H.v. 15,83 %.

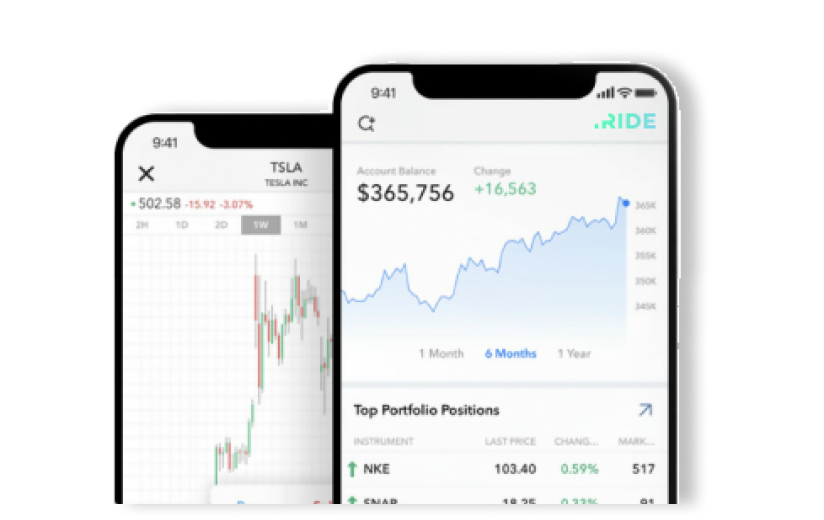

So zahlst Du im neuen Jahr nur 1,54 % auf Aktienkursgewinne – das sind 17x weniger Steuern auf Aktienkursgewinne als im Privatvermögen!

In der GmbH zahlst Du auf Veräußerungsgewinne einer Aktie NUR 1,54 %. Im Privatvermögen hingegen fallen 26,38 % Kapitalertragsteuer und Kirchensteuer an. Privat kannst Du nur einen Sparerpauschbetrag i.H.v. 1.000 Euro geltend machen. In der GmbH sind jedoch alle Kosten vollständig absetzbar. Fazit: Wenn Du Deine Aktien über eine GmbH hältst, profitierst Du von einer deutlich niedrigeren Steuerlast. Und wer weniger Steuern zahlt, kann mehr re-investieren.

So gilt es im neuen Jahr Derivate oder eben Termingeschäfte zu handeln!

Umgehe mit der GmbH die Verlustverrechnungsbeschränkung, die seit Januar 2021 in Kraft ist - und trade profitabel weiter. RIDE bietet hierzu die gesamte Infrastruktur für Dein Trading!

Unsicherheit oder Angst vor dem Aufwand, den Kosten und der Steuerberater Rechnung für Deine GmbH für das neue Jahr? Herzlich willkommen bei RIDE. Wir sind einzigartig transparent. Und die Zukunft ist digital.

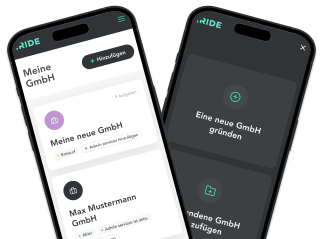

Mit dem RIDE Gründungs-Service gründen wir Deine GmbH für Dich: schnell, einfach, unkompliziert und zum Fixpreis. Hierfür haben wir alle Prozesse digitalisiert und weitestgehend automatisiert. Mit uns gründet man eine GmbH stressfrei und ohne Vorwissen. Dabei stellen wir Dir alle Vertragsvorlagen, organisieren den Notartermin - und bereiten diesen vor - und kümmern uns um die gesamte Kommunikation mit den Ämtern. Unsere digitale Plattform bietet Dir eine perfekte Übersicht zu Deiner Gründung: So bleibst Du immer und jederzeit auf dem aktuellen Stand!

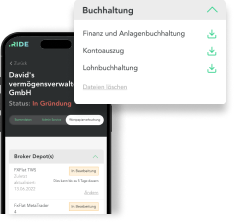

Mit dem RIDE Admin-Service liefern wir Dir die Komplettlösung für die gesamte Administration: Wir verwalten Deine GmbH perfekt mit Dir. Der Admin-Service ist besonders bei Termingeschäfts- und Aktienhandel interessant. Unser Service umfasst z.B. die Eröffnungsbilanz, den Jahresabschluss sowie Steuererklärungen und einen digitalen Datenraum.

Mit dem RIDE Wertpapierverbuchungs-Service liefern wir Dir für Deine GmbH eine automatisierte, rechtssichere, komfortable Wertpapierverbuchung. Mit unserer einzigartigen Softwarelösung verbuchen wir Aktien, Futures, CFDs, Optionen, Fonds & ETFs, Stillhaltergeschäfte, Optionsscheine, Turbos und Knockouts – bei allen unterstützten Brokern!

Du möchtest mehr zu den RIDE Services erfahren?

Hier erhältst Du Zugriff auf exklusive Webinare und Videos zu RIDE sowie Themen rund ums Steuern sparen und Tipps wie Du Dein Vermögen sinnvoll strukturieren kannst. Natürlich kostenlos und ohne Verpflichtungen. Melde Dich einfach an:

Du willst 2022 mit einem neuartigen, intelligenten und zukunftsfähigen Steuersparmodell starten? Ist die Gründung einer GmbH die richtige Lösung für Dich? Wünschst Du Dir eine smarte Komplettlösung für die gesamte Verwaltung? Ist der automatische Wertpapierverbuchungs-Service für Dich profitabel und praktisch? Und willst Du wissen, warum Du gerade RIDE vertrauen kannst? Der Erfolg und die Menschen, unsere Kunden, sprechen für sich: Wir haben in 10 Monaten über 400 GmbHs gegründet. Dabei ist RIDE das erste FinTech, das sich auf die echte Rendite - nach Steuern und Kosten - konzentriert. So helfen wir unseren Kunden, ihr Vermögen intelligent zu strukturieren, um mehr investieren und netto mehr konsumieren zu können.

Es ist „last minute“ für eine clevere oder cleverere Steuerung Deiner Steuern in 2022: Beginne JETZT, Dich damit zu beschäftigen. Pack es an!

Mit RIDE sparst Du Steuern. Vergleiche selbst!

- Rechtsicher und schneller Vermögen aufbauen – so funktioniert´s! Ob Gewinne aus Firmenbeteiligungen (Verkaufserlöse, Dividenden), Aktien Kursgewinne, Termingeschäfte, Fonds, Mischfonds, Rentenfonds, Immobilienfonds, Kryptowährungen oder vermietete Immobilien – hier findest Du eine Übersicht, wieviel Steuern Du sparen kannst unter www.ride.capital/gmbh/vermoegensverwaltend/

- Auf einen Klick siehst Du hier außerdem die Tabelle „Vergleich effektiver Steuersätze im Privatvermögen und in GmbHs – über verschiedene Assetklassen“!