Welche Auswirkungen haben die Erhöhung des Leitzinssatzes und die weiteren geplanten Maßnahmen der restriktiven Geldpolitik auf den Aktienmarkt? Wie kannst Du als Sparer jetzt am besten investieren?

Um der Inflation und den weiteren Auswirkungen der Pandemie auf dem Markt entgegenzuwirken, schlagen die US-Notenbank Federal Reserve „Fed“ und die Europäische Zentralbank „EZB“ 2022 getrennte Wege ein: Während die Fed 2022 die Anleihenkäufe auslaufen lässt und die Leitzinsen anheben wird, will die EZB zwar weniger Anleihen kaufen, jedoch weiterhin die Nullzinspolitik fahren. Welche Auswirkungen haben die Erhöhung des Leitzinssatzes und die weiteren geplanten Maßnahmen der restriktiven Geldpolitik auf den Aktienmarkt? Wie kannst Du als Sparer jetzt am besten investieren?

Aktuelle Lage der Geldpolitik in den USA und die Pläne der Fed

Die Federal Reserve fährt ihre ultralockere Geldpolitik zurück

Die Fed wird die Anleihenkäufe stoppen und die Leitzinsen erhöhen. Ihr Ziel ist es, das als Tapering bekannte schrittweise Abschmelzen der monatlichen Zukäufe eher früher als später über die Bühne zu bringen. Der erste Zinsschritt der Federal Reserve ist dabei bereits für März 2022 geplant. Auf diese Weise reagieren die Geldpolitiker in den USA sowohl auf die hohe Inflation als auch auf ihren brummenden Arbeitsmarkt.

Inflation und Vollbeschäftigung führen zu Handlungsbedarf

Einstweilen beließ die Fed den geldpolitischen Schlüsselsatz noch in der Spanne von 0,00 bis 0,25 Prozent. Auf dieses Niveau hatte die US-Zentralbank den Leitzins im März 2020 gesenkt – um die wirtschaftlichen Folgen der Corona-Krise abzufedern. Jetzt ist die Notenbank vor allem angesichts des starken Preisauftriebs und der guten Lage am Arbeitsmarkt – mit einer Arbeitslosenquote von nur rund vier Prozent, die nahezu als Vollbeschäftigung angesehen wird – gezwungen zu handeln.

Washington meldet plus 7,5 Prozent Inflation im Januar 2022

„Die US-Verbraucherpreise sind so rasant gestiegen wie seit 40 Jahren nicht mehr“, heißt es in der WirtschaftsWoche. Laut den Meldungen des Arbeitsministeriums in Washington, kosteten Waren wie Dienstleistungen im Januar 2022 um 7,5 Prozent mehr als im Dezember 2021. Wobei die aus der Pandemie resultierenden Materialengpässe sowie die rasant steigenden Energiekosten die Inflation in immer luftigere Höhen treiben. Das Wort Inflation kommt übrigens vom lateinischen „inflare“ und bedeutet so viel wie „aufblähen“.

Es droht die Gefahr einer Lohn-Preis-Spirale

Nach fast zwei Jahren Pandemie steuern die USA verstärkt auf einen Mangel an Arbeitnehmern zu. Bereits ab Beginn der Krise gab es eine hohe Zahl an freiwilligen Kündigungen. Jedoch kommen die Arbeitnehmer noch immer nicht in dem Maße zu ihren Arbeitsplätzen zurück, wie es zu erwarten war. Aus diesem Mangel heraus sind Löhne und Gehälter stark angestiegen. Verstärkt durch Wirtschaftswachstum, könnte somit der Wettbewerb um Fachkräfte und Arbeitnehmer künftig noch steigen. Außerdem können die anziehenden Verbraucherpreise zu einer gefährlichen Lohn-Preis-Spirale führen, die sich wiederum nur schwer bremsen lässt, wenn sie erstmal in Gang gekommen ist.

Der Begriff „Tapering“

Um die Preisstabilität zu sichern und der Inflation entgegenzuwirken fährt die Fed nun den Anleihenkauf herunter. Dieses Manöver wird Tapering genannt und ist ein Begriff, der eigentlich aus dem Marathonsport kommt. In der Finanzwirtschaft bezeichnet man als Tapering ein Zurückfahren der lockeren Geldpolitik, wie sie die Fed sowie auch die EZB in den vergangenen Jahren gefahren hat. Mögliche Tapering-Maßnahmen der Zentralbanken können neben dem Drosseln der Ankäufe von Staatsanleihen auch die Anhebung der Leitzinsen sein.

Eine Definition des Leitzinssatzes

Unter Leitzinsen versteht man die von der zuständigen Zentralbank festgelegten Zinssätze, zu denen sich die Geschäftsbanken bei einer Zentral- oder Notenbank Liquidität beschaffen oder zu denen die Geschäftsbanken Geld anlegen können. In der Eurozone ist die EZB zuständig für die Festlegung der Leitzinsen, in den USA ist es die Fed.

Zinssenkungen der jeweiligen Notenbanken wirken dabei eher wachstumsfördernd - Kredite für Investitionen werden günstiger - sowie preissteigernd und man nennt es „expansive Geldpolitik“. Zinserhöhungen dagegen wirken sich tendenziell eher hemmend - Kredite für Investitionen werden teurer - auf das Wirtschaftswachstum und den Preisanstieg aus, weshalb es als „restriktive Geldpolitik“ bezeichnet wird. Um sich nun als Geschäftsbank eines Landes bei der jeweiligen Zentralbank Geld leihen zu können, müssen Sicherheiten hinterlegt werden. In der Regel gestalten sich diese Sicherheiten in Form von Wertpapieren – wie beispielsweise Schuldverschreibungen, Pfandbriefe oder Staatsanleihen.

Aktuelle Lage der Geldpolitik und die Pläne der EZB

EZB zielt stabiles Preisniveau sowie Inflationsrate von zwei Prozent an

Während die Fed „nur“ die Finanzpolitik eines Landes leiten muss, trägt die Europäische Zentralbank mit Sitz in Frankfurt am Main die Verantwortung für die 19 Euroländer. Dies kann besonders in Krisenzeiten schwierig sein, da die einzelnen Länder eine andere Ausgangslage sowie unterschiedliche Bedingungen haben. Als Notenbank der EU hat die EZB gleich zwei federführende Aufgaben: Einerseits soll sie gewährleisten, dass das Finanzsystem der 28 Länder in der EU stabil bleibt und andererseits soll sie die Inflation wirksam kontrollieren.

Besonders in den 19 Länder der Eurozone soll sie verhindern, dass die Preise zu stark schwanken. Weshalb die Inflation mittelfristig bei zwei Prozent Preissteigerung pro Jahr gehalten werden sollte. Stabile Preise sind für Menschen wie Unternehmen gleichermaßen wichtig, um zukünftige Investitionen sicher planen zu können. Die EZB will vorerst weiter an ihrer expansiven Geldpolitik festhalten, um das Wirtschaftswachstum in Europa noch mehr anzukurbeln – dennoch fährt sie ihre Anleihenkäufe immerhin schrittweise zurück.

Ein Blick in die neuste Inflationskurve in Deutschland im Januar 2022

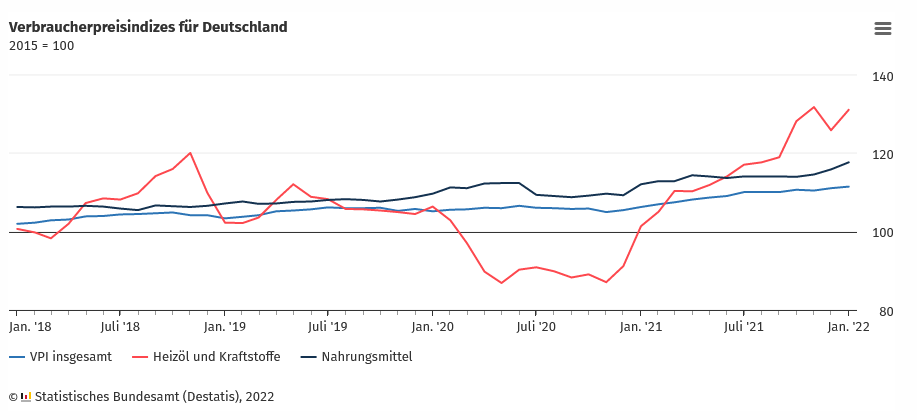

Abbildung 1 vom Statistischen Bundesamt zeigt die Inflationskurve in Deutschland im Januar 2022

Im Januar 2022 lag die Inflationsrate in Deutschland - gemessen als Veränderung des Verbraucherpreisindex „VPI“ - bei plus 4,9 Prozent. Im Dezember 2021 zeigte sie zwar plus 5,3 Prozent, dennoch stiegen laut Statistischem Bundesamt (Destatis) beispielsweise die Verbraucherpreise im Vergleich zum Dezember 2021 um 0,4 Prozent an. Dazu erklärte Dr. Georg Thiel, der Präsident des Statistischen Bundesamtes: „Die Inflationsrate hat sich im Januar etwas abgeschwächt, nachdem sie im Dezember den höchsten Wert seit fast 30 Jahren erreicht hatte. Sie bleibt aber auf einem hohen Stand.“

Ein Blick auf die aktuellen Inflationsraten in den EU-Ländern im Vergleich

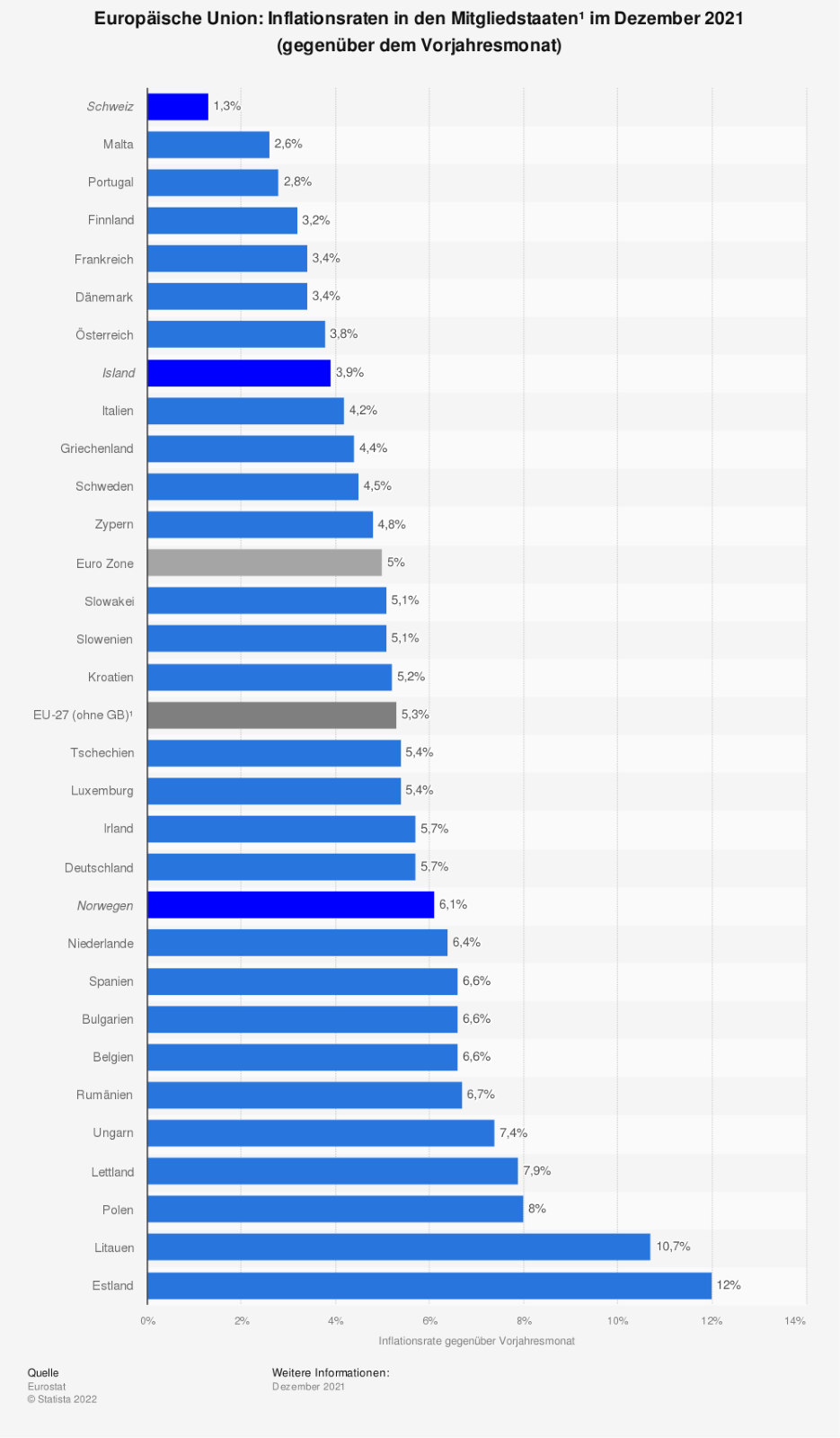

Abbildung 2 vom Statistischen Bundesamt zeigt die Inflationsraten der einzelnen EU-Staaten im Dezember 2021 im Vergleich zum Vorjahresmonat

Gegenüber dem Vorjahresmonat stieg die Inflationsrate in der Europäischen Union im Dezember 2021 auf durchschnittlich 5,3 Prozent an. Wobei die höchste Preissteigerungsrate in der EU Estland verzeichnete mit 12 Prozent. Hingegen stiegen in Malta die Preise im Dezember 2021 mit 2,6 Prozent weniger stark an als in den restlichen EU-Ländern. Auch im EFTA-Staat Norwegen (mit 6,1 Prozent) ziehen die Verbraucherpreise deutlich an, während sie in der Schweiz mit 1,3 Prozent nur geringfügig steigen und in Island (mit 3,9 Prozent) konstant bleiben. Die Grafik zeigt die Inflationsraten in den Mitgliedstaaten der Europäischen Union (EU-27) im Dezember 2021.

EZB lässt das Krisenprogramm „PEPP“ auslaufen und will flexibel bleiben bei Wiederanlegung

Aktuell führt die EZB im ersten Quartal 2022 geringere Ankäufe von Vermögenswerten im Rahmen des Pandemie-Notfallankaufsprogramm „PEPP“ durch als im vorangegangenen vierten Quartal 2021. Bis Ende März 2022 sollen die Nettoankäufe im Rahmen des PEPP eingestellt werden. Jedoch beabsichtigt die EZB, dass „die Tilgungsbeträge der im Rahmen des PEPP erworbenen Wertpapiere mindestens bis Ende 2024 weiterhin bei Fälligkeit wieder angelegt werden. Das zukünftige Auslaufen des PEPP-Portfolios soll in jedem Fall so gesteuert werden, dass eine Beeinträchtigung des angemessenen geldpolitischen Kurses vermieden wird“ 4. Dies geht aus der Pressemitteilung der EZB Anfang Februar 2022 hervor.

Damit will sich die EZB ihre Flexibilität bei der Gestaltung der Wirtschaft über geldpolitische Impulse bewahren. So könnten Nettoankäufe im Rahmen des PEPP bei Bedarf wieder aufgenommen werden, um negativen Schocks im Zusammenhang mit der Pandemie entgegenzuwirken, wie der EZB-Rat erklärt.

Anleihenkauf-Programm „APP“ läuft vorerst weiter

Mit einem weiteren Anleihenkauf-Programm namens APP tätigt die EZB ebenfalls Nettoeinkäufe. Seit November 2019 lagen diese bei monatliche 20 Milliarden Euro. Im zweiten Quartal 2022 will die Europäische Zentralbank diese nun auf 40 Milliarden Euro monatlich aufstocken, im dritten Quartal sind dann Nettoeinkäufe in Höhe von 30 Milliarden Euro geplant.

Ab dem vierten Quartal 2022 sollen die Nettoankäufe von APP - in einem monatlichen Umfang von 20 Milliarden Euro - so lange fortsetzt werden, wie dies für die Verstärkung der akkommodierenden Wirkung seiner Leitzinsen erforderlich ist. Weiter geht aus der Pressemitteilung hervor, dass „der EZB-Rat davon ausgeht, dass die Nettoankäufe beendet werden, kurz bevor die Notenbank mit der Erhöhung der EZB-Leitzinsen beginnt.“

Die Leitzinsen bleiben jedoch vorerst wie gehabt

Aktuell ist schwer einzuschätzen, ob und wann die EZB die Leitzinsen wieder erhöhen wird -beziehungsweise wie lange diese noch auf dem derzeit historisch niedrigen Niveau gehalten werden sollen. Somit belässt die Zentralbank den Zinssatz für die Hauptrefinanzierungsgeschäfte sowie die Zinssätze für die Spitzenrefinanzierungsfazilität und die Einlagefazilität unverändert bei 0,00 Prozent, 0,25 Prozent beziehungsweise minus 0,50 Prozent.

Ein Blick auf die wirtschaftlichen Auswirkungen, wenn die EZB ihre Anleihenkäufe reduziert

Ein wesentlicher Teil der expansiven Geldpolitik der EZB waren ihre massiven Ankäufe von Staatsanleihen. Diesen Kurs fährt die Notenbank nur sehr gemäßigt zurück. Langfristig könnten ddie Zinsen für Staatsanleihen dennoch wieder steigen. Die Konsequenz ist, dass die europäischen Staaten, Anlegern diese höheren Zinsen tatsächlich auszahlen müssen. Die massive Zinslast führt dazu, dass die einzelnen Staaten weniger Mittel für Investitionen zur Verfügung haben. So gerät die Konjunktur erfahrungsgemäß ins Stocken und im weiteren Verlauf würden dadurch die Steuereinnahmen sinken – Gelder, die abermals für Investitionen fehlen. Die europäischen Staaten könnten so in eine finanzielle Abwärtsspirale geraten - ganz zu schweigen von den globalen Auswirkungen.

Für Privatanleger hat eine Zinsanhebung aktuell eher nachteilige Folgen, zum Beispiel bei immobilien-Krediten. Durch Zinserhöhung würden die stark steigenden Kreditkosten private Haushaltskassen massiv belasten.

Die Auswirkungen der Tapering-Maßnahmen der Fed an der Börse

Ein kurzer Rückblick: Als 2013 der damalige Fed-Präsident Bernanke, ankündigte, dass die milliardenschweren Anleihekäufe der US-Notenbank zurückfahren werden sollten, kam es an den Finanzmärkten unmittelbar zu schweren Turbulenzen. Die Renditen der US-Staatsanleihen schossen in die Höhe - und der Aktienmarkt brach ein.

Als der derzeitige Fed-Chef Powell vor wenigen Wochen bekannt gab, dass der erste Schritt in der Leitzinserhöhung bald angemessen sei, reagierte der US-Dollar mit deutlichen Kursgewinnen. „Die Renditen von amerikanischen Staatsanleihen stiegen ebenfalls an. Hingegen antworteten die Aktienmärkte auf die Aussicht steigender Leitzinsen mit Kursverlusten,“ geht es aus den Berichten der Frankfurter Börse hervor.

Klar ist, dass die expansive Geldpolitik Treiber der Börse war und das Ende der lockeren Geldpolitik ist für Aktionäre eher eine schlechte Neuigkeit. Schließlich gab es in Zeiten des Niedrigzinses für Investoren nur wenige gewinnbringende Anlageklassen. Beendet nun die Zentralbank ihre lockere Geldpolitik, könnte der Aktienmarkt im Vergleich zu anderen Anlagenklassen an Attraktivität verlieren. Eine frühzeitige Reduzierung – oder das für Ende März 2022 geplante Stoppen - der Wertpapierkäufe in den USA könnte die Aktienmärkte unter Druck setzen - da den Märkten dadurch Liquidität entzogen wird. Experten erwarten, dass auch der deutsche Dax diese Sorgen spüren wird.

Darüber hinaus waren die niedrigen Leitzinsen auch für Unternehmen gut, da die Firmen mehr Geld aufnehmen und investieren konnten. Kurzum beflügelten die Zeiten niedriger Zinsen generell die Kurse. Durch das Auslaufen der Wertpapierkäufe und das Erhöhen der Leitzinsen, könnte diese Entwicklung jedoch enden. Wobei die Leitzinsen natürlich nur ein Faktor sind, sie aber sehr deutlich das Umfeld beeinflussen – und das nicht immer rationell.

Bereits rund um den Tag, an dem die Leitzinserhöhung angekündigt wurde, konnte man also gewisse Ausschläge bei den Indizes beobachten. Die Plattform Brokervergleich schrieb dazu: „In der Regel sind diese aber nicht von Dauer beziehungsweise führen diese keine Trendwenden herbei. Stattdessen pendeln sich die Kurse nach kurzer Zeit wieder ein und folgen der bereits vorher eingeschlagenen Richtung. Wie diverse Experten bestätigen, werden Leitzinsänderungen vom Markt meist längerfristig vorab eingerechnet. Die auftretenden Peaks lassen sich deshalb auf einen gewissen Reaktionismus zurückführen. Hier spielen Erwartungen eine starke Rolle.“

Das ist die gute Botschaft für Aktionäre, denn nach dem Gewinnrückgang 2020 und der enormen Erholung der Erträge 2021 dürfte es 2022 zu einer weiteren Steigerung der Unternehmensgewinne kommen. Schließlich geht das absolute Niveau der Gewinne hoch und die Industrie weist volle Auftragsbücher vor – demnach dürften die Unternehmen ihre Profite weltweit auch 2022 steigern.

Generell sind Kursbewegungen nicht monokausal und die Einflussfaktoren auf die Kurse sind vielfältig. Oftmals bedingen sich mehrere Einflussgrößen gleichzeitig, beziehungsweise treten Faktoren gleichzeitig ein. Zudem kommt als ebenso wichtiger Aspekt, dass sich Anleger nicht immer rational verhalten. Ob die neue restriktive Geldpolitik der Fed zum Börsencrash führen wird oder nicht, kann letztlich höchstens ein Blick in die Glaskugel voraussagen.

Mit einer vermögensverwaltenden GmbH sparst Du Steuern auf Investments und kannst schneller Vermögen aufbauen

Was ist momentan die beste Geldanlage? Wie kann ich mein Geld am besten investieren? Diese Fragen stellen sich immer mehr Sparer und Anleger. Welche Investments für Dich sinnvoll sind, hängt dabei von Deinen persönlichen Zielen und Bedürfnissen ab. Grundsätzlich aber gilt, dass Steuern den größten Kostenfaktor bei Investitionen ausmachen. Hohe Steuern hindern Dich daran, Vermögen aufzubauen. Mit einer vermögensverwaltenden GmbH – einer Aktien-GmbH oder Immobilien-GmbH oder auch in Kombination - kannst Du von deutlich niedrigeren Steuerlasten profitieren, denn die Steuerbasis in einer GmbH ist eine ganz andere als privat. Sparst Du Steuern, kannst Du wiederum mehr reinvestieren und Vermögen schneller aufbauen.

RIDE unterstützt Dich bei der Gründung und der gesamten Verwaltung. Buche jetzt ein kostenloses Beratungsgespräch!